市场综述:

价格指数

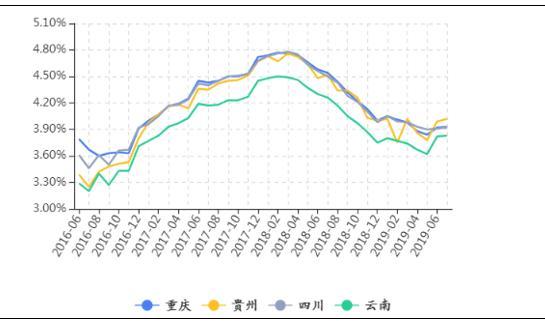

本月,西南地区整体银行理财收益环比上升1BP至3.92%。其中,重庆、贵州、四川、云南四个地区银行理财总体收益水平出现回升,分别上升1BP、3BP、1BP和1BP至3.93%、4.02%、3.92%和3.83%。

从价格指数表现来看,西南地区银行理财价格指数环比上升0.23点至93.87点。其中,封闭式预期收益型产品价格指数环比上升0.51点至96.89点,开放式预期收益型产品价格指数环比下滑0.19点至89.34点。

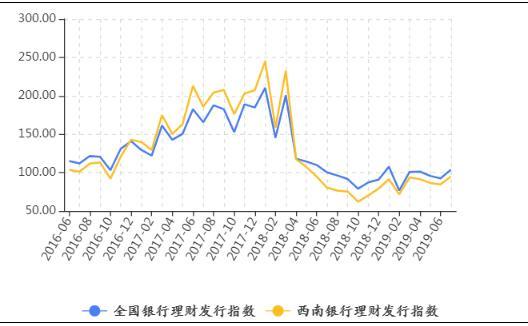

发行指数

本月,西南地区银行理财发行指数环比上升10.09点至94.67点。从各类产品数量占比来看,封闭式预期收益型产品占比环比下滑2.39个百分点至62.28%;开放式预期收益型产品申购量占比环比下滑2.16个百分点至21.02%;净值产品申购量占比环比上升4.56个百分点至16.70%。

从各省市发行量来看,重庆市发行量为3405款,环比上升343款;贵州省发行量为2122款,环比上升42款;四川省发行量为3804款,环比上升439款;云南省发行量为2937款,环比上升339款。

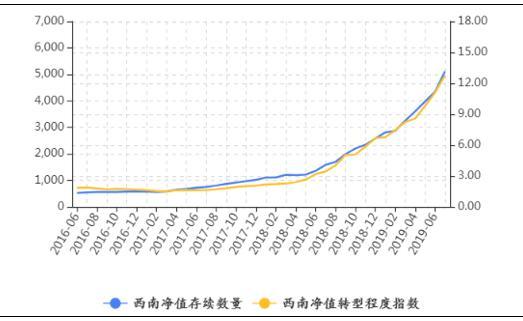

净值转型程度指数

本月,西南地区银行理财市场净值产品存续量为5118款,环比上升768款。分省份来看,重庆市银行净值产品存续量为4059款,环比上升539款;贵州省银行净值产品存续量为3081款,环比上升253款;四川省银行净值产品存续量为4841款,环比上升709款;云南省银行净值产品存续量为3810款,环比上升548款。

从净值转型程度指数来看,西南地区净值转型程度指数为12.76点,环比上升1.66点,同比上升9.33点。其中,重庆市净值转型程度指数为11.99点,环比上升1.35点;贵州省净值转型程度指数为18.50点,环比上升1.41点;四川省净值转型程度指数为13.17点,环比上升1.68点;云南省净值转型程度指数为17.29点,环比上升2.24点。

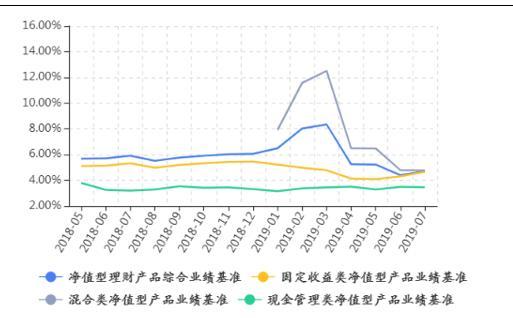

净值产品业绩基准指数

本月,西南地区净值型产品综合业绩基准指数环比上升4.92点至82.54点。净值型产品综合业绩基准为4.68%,环比上升28BP;固定收益类净值型产品业绩基准为4.66%,环比上升35BP;混合类净值型产品业绩基准为4.77%,环比下滑2BP;现金管理类净值型产品业绩基准为3.46%,环比下滑3BP。

2019年8月指数变动趋势

1.西南地区银行理财收益止跌回升,封闭式预期收益型产品收益上升2BP

银行理财产品的价格指数反映了产品收益率的涨跌情况,可从整体表现及分类指数对各地区银行理财产品收益变化进行分析。

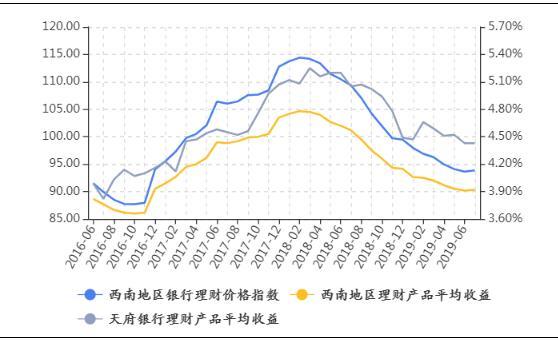

图1:四川天府银行、西南地区银行理财收益及价格指数走势

资料来源:普益标准

7月,西南地区银行理财收益止跌回升,环比上升1BP至3.92%。受税期、MLF到期、逆回购净回笼、政府债发行等因素影响,资金面有所收紧,资金利率上行,理财价格指数和平均收益率有所回升。央行本月累计开展逆回购5100亿元,但同时当月有10700亿元逆回购到期,7月央行通过逆回购操作净回笼5600亿元。同时央行在本月共开展了4000亿元的中期借贷便利(MLF)和2977亿元的定向中期借贷便利(TMLF),并于7月26日开展了1000亿元国库现金定存;此外,15日第三次对服务县域的农村商业银行定向降准也已落地实施,释放长期资金约1000亿元。央行多手段呵护流动性稳定,确保银行体系流动性合理充裕。

从价格指数来看,本月西南地区银行理财价格指数环比上升0.23点至93.87点。

相对而言,西南地区银行理财产品收益与价格指数略高于全国平均水平。考虑目前银行体系内流动性总量仍保持在合理充裕水平,在政治局会议定调、中美贸易谈判紧张和汇率市场破7等市场因素的综合影响下,大概率市场资金面会维持宽松状态,预计8月银行理财价格指数大幅回升可能性不大。

天府银行理财产品收益较上月环比持平,大幅领先于西南地区银行理财整体收益水平。具体来看,7月四川天府银行理财产品平均收益为4.43%,与上期平均收益持平;西南地区平均收益为3.92%,环比上升1BP。从产品定价角度看,四川天府银行理财产品高于西南地区平均水平51BP。

总体而言,银行理财产品抗跌性较强,收益水平稳健,投资者在选择投资银行理财产品时可参考收益情况谨慎选择。

封闭式产品的价格指数止跌回升,开放式产品价格指数跌幅缩小

除整体价格指数外,针对主流的封闭式预期收益型产品及开放式预期收益型产品,分别分析其价格指数走势,有利于投资者根据自身实际情况选择合适的产品。

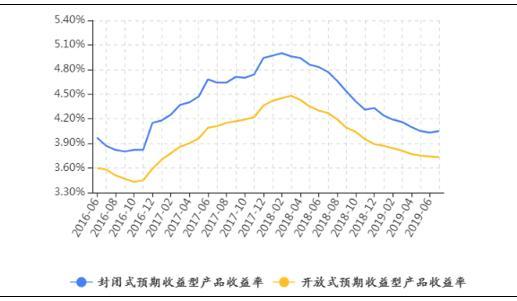

图2:西南地区封闭式与开放式预期收益型产品收益及价格指数走势

资料来源:普益标准

从收益水平来看,本月西南地区封闭式预期收益型产品收益环比上升2BP至4.05%,开放式预期收益型产品收益环比下滑1BP至3.73%。

从价格指数来看,封闭式预期收益型产品价格指数环比上升0.51点至96.89点,开放式预期收益型产品价格指数环比下滑0.19点至89.34点。

本月开放式预期收益型产品价格指数继续下滑,但跌幅进一步收敛,封闭式预期收益型产品价格指数出现半年以来的首次回升。

6个月以上封闭式预期收益型产品收益率环比下滑3BP至4.13%

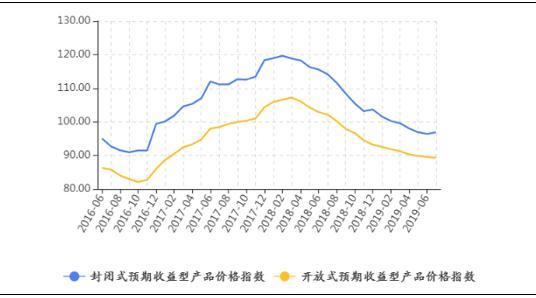

图3:西南地区6个月以上封闭式预期收益型产品价格指数及收益率

资料来源:普益标准

本月西南地区6个月以上封闭式预期收益型产品收益环比下滑3BP至4.13%;相应价格指数环比下滑0.82点至98.82点。

从历史数据来看,西南地区理财产品收益下滑总趋势没有改变,距2018年2月高点已有101BP利差。

2.西南四省理财收益均小幅上涨

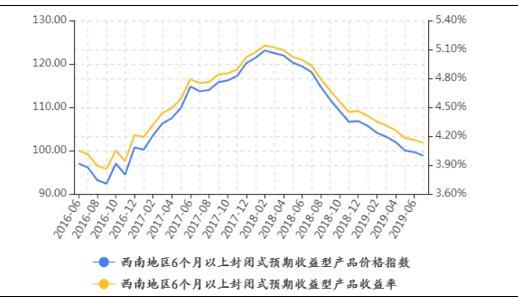

图4:西南地区各省银行理财收益走势

资料来源:普益标准

本月,重庆、贵州、四川、云南四省银行理财收益水平[1]分别环比上升1BP、3BP、1BP和1BP至3.93%、4.02%、3.92%和3.83%。

机构预计7月我国全国居民消费价格总水平(CPI)同比预测均值为2.7%左右。可以看出西南四省的银行理财收益水平均远高于CPI同比增速,即使扣除通货膨胀因素的影响,投资西南地区银行理财产品仍能获得较大的实际收益。

3.西南地区银行理财发行量回升,净值产品申购占比提高

银行理财发行指数反映了产品发行量的增减情况,可根据整体发行量表现及各类产品发行量(申购量)占比,对各地区银行理财产品发行量变化进行分析。

西南地区银行理财发行指数环比上升10.09点至94.67点

图5:银行理财发行量及发行指数走势

资料来源:普益标准

本月,西南地区银行理财产品发行量为4138款,环比上升441款;全国银行理财发行量为11660款,环比上升1278款。

继5月、6月理财发行量持续走低以来,7月银行理财发行量重新迎来较为显著的抬升。本月资金利率的上行也为银行理财的发行构成一定利好。

从发行指数来看,西南地区银行理财发行指数环比上升10.09点至94.67点,发行量水平相对2015年1月基期发行量水平已回升至九成多。

西南地区净值型产品申购量占比显著回升

从各类产品的发行量(申购量)占比来看,封闭式预期收益型产品发行量占比环比下降2.39个百分点至62.28%;开放式预期收益型产品申购量占比环比下降2.16个百分点至21.02%;净值产品申购量占比出现显著回升,环比上升4.56个百分点至16.70%。

从各类产品占比走势来看,封闭式预期收益型产品占比已连续四个月下滑,但其发行量占比仍超六成,占据主导地位;开放式预期收益型产品占比在连续三个月小幅上升后,本月出现回落;在破刚兑的监管导向下,净值型产品数量保持稳步提升,本期净值产品数量占比有显著提高。

西南地区四省市银行理财发行量均上升,四川省发行量涨幅领先

本月,重庆、贵州、四川、云南四个地区银行理财产品发行量均有所增加,四川省发行量涨幅领先。

其中重庆市发行量为3405款,环比上升343款;贵州省发行量为2122款,环比上升42款;四川省发行量为3804款,环比上升439款;云南省发行量为2937款,环比上升339款。从各省银行理财产品发行量占比[2]来看,本月重庆市发行量占比为82.29%,环比下滑0.53个百分点;贵州省发行量占比为51.28%,环比下滑4.98个百分点;四川省发行量占比为91.93%,环比上升0.91个百分点;云南省发行量占比为70.98%,环比上升0.71个百分点。

西南地区城商行发行量上升,农村金融机构发行量下降

本月,西南地区全国性银行理财发行量为3226款,环比上升378款;城商行发行量为843款,环比上升74款;农村金融机构发行量为69款,环比下滑11款。从各类型银行理财发行量占比来看,西南地区全国性银行发行量占比为77.96%,环比上升0.92个百分点;城商行发行量占比为20.37%,环比下滑0.43;农村金融机构发行量占比为1.67%,环比下滑0.49个百分点。

本月,西南地区全国性银行产品发行量与占比均上升,农村金融机构产品发行量与占比均下降,城市商业银行发行量有小幅上升,但占比有所下降。

4.西南地区银行净值转型持续推进,增速较上月提升

银行理财净值化转型指数反映了各地区银行净值产品存续数量增减情况。可从分省份和分银行类型两个角度出发,对银行理财净值产品存续量变化进行分析。

西南地区净值转型程度指数环比上升1.66点至12.76点

图6:西南地区银行净值产品存续量及净值化转型指数走势

资料来源:普益标准

本月,西南地区银行理财市场净值产品存续量为5118款,环比上升768款。从净值转型程度指数表现来看,本月,西南地区净值转型程度指数为12.76点,环比上升1.66点,较去年同期上升9.33点。

随着产品净值化配套监管政策的逐步完善,多家理财子公司开业,银行理财净值化转型方向明晰,西南地区银行持续推动理财产品净值化,2019年以来净值化转型明显提速。

云南省净值转型程度指数涨幅领先,四川省净值产品存续数量最多

本月,重庆市银行净值产品存续量为4059款,环比上升539款;贵州省银行净值产品存续量为3081款,环比上升253款;四川省银行净值产品存续量为4841款,环比上升709款;云南省银行净值产品存续量为3810款,环比上升548款。

四川省净值产品存续数量明显领先,且环比增加数量最多;其次是重庆市,其净值型产品存续数量位列第二;贵州省净值型产品存续数量与增长数量均为最低。

从各省银行理财净值转型程度指数来看,本月,重庆市净值转型程度指数为11.99点,环比上升1.35点,同比上升8.60点;贵州省净值转型程度指数为18.50点,环比上升1.41点,同比上升13.20点;四川省净值转型程度指数为13.17点,环比上升1.68点,同比上升9.54点;云南省净值转型程度指数为17.29点,环比上升2.24点,同比上升12.92点。

全国性银行净值转型程度指数仍领先,农村金融机构追赶势头不减

本月,西南地区全国性银行净值产品存续量为4349款,环比上升676款;城商行净值产品存续量为704款,环比上升74款;农村金融机构净值产品存续量为65款,环比上升18款。

从各类型银行净值转型程度指数来看,本月,西南地区全国性银行净值转型程度指数为13.55点,环比上升1.80点,同比上升9.70点;城商行净值产品转型程度指数为9.66点,环比上升0.94点,同比上升8.27点;农村金融机构净值转型程度指数为8.90点,环比上升2.04点,同比上升8.76点。

整体来看,各类型银行净值化转型程度指数均较去年同期均有大幅提升。本月,西南地区各类型银行净值型产品存续数量上涨速度加快,特别是农村金融机构的净值产品存续数量环比增加38%,其净值转型程度指数大幅上涨2.04点至8.90点,与城商行的差距显著缩小。

5.西南地区净值型理财产品业绩基准走势及分析[3]

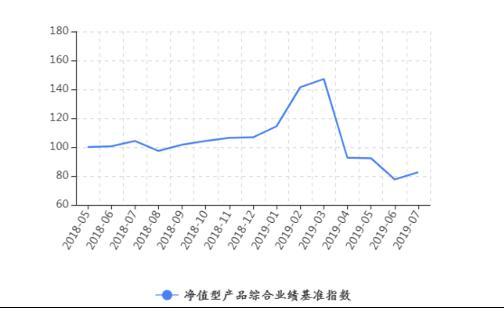

图7:净值型产品业绩基准走势

数据来源:普益标准整理

2019年7月,西南地区净值型产品综合业绩基准指数环比上升4.92点至82.54点。净值型产品综合业绩基准为4.68%,环比上升28BP,较基期(2018年5月)下滑99BP;固定收益类净值型产品业绩基准为4.66%,环比上升35BP,较基期下滑45BP; 混合类净值型产品业绩基准为4.77%,环比下滑2BP;现金管理类净值型产品业绩基准为3.46%,环比下滑3BP,较基期下滑33BP。

从各子类净值型产品综合业绩基准及综合基准指数的变化可以看到,2019年3-6月,由于混合类净值型产品业绩基准持续走低,引致西南地区净值型产品综合业绩基准下降。7月,在内外部市场不确定因素加大的背景下,投资者避险情绪升温,股票市场受投资者情绪影响,月内整体震荡下跌,而债券市场则表现较好,从而一定程度上影响了净值型产品业绩:混合类净值产品业绩基准有所下滑、但下滑趋势减缓,固收类净值型产品业绩基准有显著提高,推高净值型产品综合业绩基准。

6.农银理财开业,理财子公司产品呈现差异化定位

本月,城市商业银行发行净值产品420款,占比35.38%,环比下滑6.05个百分点;国有控股银行发行177款,占比14.91%,环比下滑6.25个百分点;股份制商业银行发行470款,占比39.60%,环比上升11.38个百分点;农村商业银行发行120款,占比10.11%,环比上升0.93个百分点。

2019年7月25日,中国农业银行理财子公司获批开业,并于8月8日正式发布新产品。至此,5家国有大行均已宣布理财子公司开业并发行产品。从已开业理财子公司产品创新情况来看,5家理财子公司呈现出差异化定位的特点。例如,农银理财的产品包括惠农产品和绿色金融(ESG)产品,面向三农客户或投资绿色债券等,兼顾经济效益预社会效益,体现了农行服务三农、绿色经济的发展理念;建信理财重点规划粤港澳大湾区资管业务,增加对权益类资产的配置;工银理财推出的产品主要投向涉及固收、权益、私募、量化、跨境多市场复合投资领域,体现了丰富全面的工银特色。理财子公司的差异化定位有助于建立起机构独特优势,提高客户服务效率。

[1] 根据西南片区理财业务发展现状,现对各省份银行理财收益算法及权重进行优化,这将导致上期收益数值略有变化。

[2] 单个省份理财发行量的统计,按在该省发行的理财产品数量进行统计,未对多省份均发行的理财产品进行剔重。

[3] 《关于规范金融机构资产管理业务的指导意见》颁布时间为2018年4月,净值型相关指数基期选择为2018年5月。

财产分割理财收益属于共同财产吗?

【本文标题和网址,转载请注明来源】西南地区金融(西南地区金融产业集聚情况分析) http://www.gdmzwhlytsq.com/hyxw/366669.html